美股七天熔断三次,是时候重提大量现金在手的股神巴菲特 |

||

|

||

|

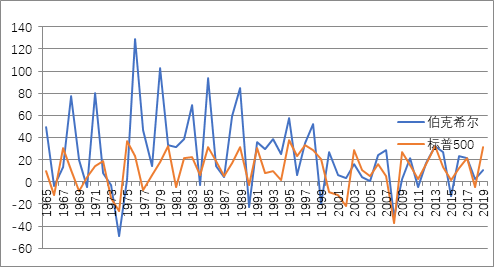

每年伯克希尔.哈撒韦公司发布致股东信,都会引起全世界的关注。投资者们想窥探“股神”最新的持仓情况,并从中找到巨额财富的获取真经。与之相伴的,在伯克希尔公布业绩的50多年投资长河里质疑之声不绝于耳,2019年也不例外。标普500全年涨幅31.5%,伯克希尔每股账面价值增幅仅为11%。有人说巴菲特错过了科技股的十年长牛,也有人说大量持有的现金是伯克希尔对2019年市场的误判。

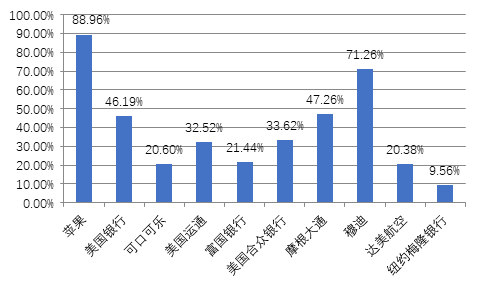

这说法很像最近国内科技股票的热度,似乎现在不参与科技板块投资的人就要失去一个时代了。“失去科技股十年”的巴菲特2019年持仓仍然只有一只科技型股票苹果公司,还是2016年才开始逐步参与的。那么以消费与金融行业为主的“巴菲特式”选股真的不行了吗? 这里直接引用国泰君安的测算数据,复原伯克希尔哈撒韦的前十大重仓股,全年加权平均收益为49%。不仅超过了标普500的31.5%,即使与科技型成长性更强的纳斯达克相比也不逊色,纳指2019年的涨幅为35%(复权)。如果拉长来看,2000年3月10日纳斯达克指数达到最高点5048.62点之后,互联网泡沫破灭一路下挫到2002年10月9日的1114点。至今(2019年底)纳指从5000点上涨77.8%,同期伯克希尔股价则涨幅超过700%。(wind数据,2000年3月10日~2019年12月31日)

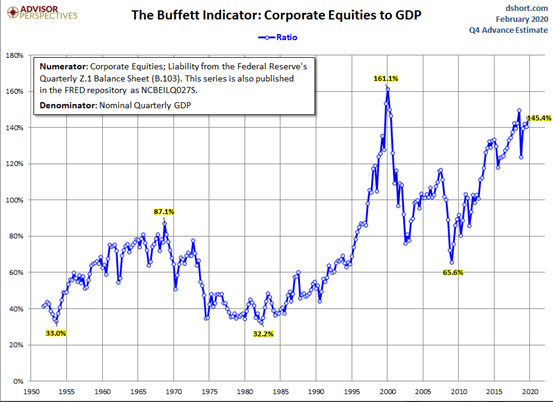

至于大量持有现金以至于稀释了持仓收益,很难说这不是智者远见的再现。远到1969年,巴菲特苦于在美国找不到合理估值的投资标的,将旗下所有基金解散;近到2000年互联网泡沫前巴菲特持有的现金空前增长,2008年金融危机前巴菲特同样囤有大量现金,而在这些危机之后,巴菲特手中的现金成了王,购入大量地板价的股票,成就2008年登顶世界首富的地位。

“巴菲特指标”的计算基于美国股市的市值与衡量国民经济发展状况的国民生产总值(GNP),巴菲特认为,若两者之间的比率处于70%至80%的区间之内,这时买进股票就会有不错的收益。但如果在这个比例偏高时买进股票,就等于在“玩火”。 来源:# 当然,还是可以有很多假设,比如巴菲特在2007年苹果公司刚推出iPhone时就投资它,到2019年底获得的收益(27倍)要远远高于同期伯克希尔-哈撒韦的其他投资回报;如果2019年伯克希尔能少持现金重仓持股,那么将大幅提高年底的业绩表现。客观地说,进入千禧年之后的伯克希尔,单年股价大幅跑赢指数不是一件容易的事了,但这对大部分的美国基金管理者来说都不是易事。然而,长期来看稳健的投资业绩是值得反复思考学习的,巴菲特始终在做自己能力圈内的事。 市场上不乏赚钱的机会和会赚钱的人,比如另一位股神级的投资人比尔.米勒,他在雅虎、亚马逊、谷歌这些公司刚上市时就重仓持有他们的股票,赚得盆满钵满。但这对于巴菲特来说基本是不可能参与的,客观地说两种投资方法本身没有对错,因为不同的投资者认定好公司和入场时机的标准是不一样的。 吴军先生在《格局》一书里,总结巴菲特选公司的标准为“对投资人要好”。展开来说,就是能够稳定发放股息、有多余的现金时回购股票、不断提高自己的利润率。一家公司要达到上述要求,需要时间让业务稳定下来,让管理成熟起来。所以,当巴菲特计划投资一家科技公司时,往往已错过其发展的“青春期”,但也正因如此,一定程度上是可以大概率地避开股价疯长但可能很差的公司。 于我们普通投资者而言,在能力圈做投资可能更为值得学习。市场越热闹,越容易凑热闹,也越容易特别在乎短期得失。花时间专注于少数能把握住的事情上,管住手、耐住心,守得云开见月明。 参考:国泰君安证券2020.2.23《巴菲特股东信体现的五个关键问题》 风险提示:本公司承诺以诚实守信、勤勉尽责的原则管理和运用基金财产,但不保证基金一定盈利,也不保证最低收益,投资者投资于本公司基金时应认真阅读相关基金合同、招募说明书等文件并选择适合自身风险承受能力的投资品种进行投资。我国基金运作时间较短,不能反映股市发展的所有阶段。基金过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩也不构成基金业绩表现的保证,基金投资有风险,请审慎选择。本文观点仅代表个人,不代表公司立场,不作为投资建议,仅供参考。

|

||

| [收藏本页] [关闭] | ||

|