兴证全球合瑞混合型基金十问十答 |

|||||||||||||||||||||||||

|

|||||||||||||||||||||||||

|

1. 兴证全球合瑞混合型基金是一只怎样的产品? 成立以来,兴证全球基金始终奉行“精品策略”,不急于追逐短期市场热点,用心推出并管理好每只基金产品。本基金是公司经过较长时间的研究筹划后, 2022年重磅推出的第2只权益产品。 本基金拟任基金经理为谢书英女士,拥有5年研究经验、近8年基金管理经验,过往累计管理7只基金,其中4只管理时间超过3年。基金经理谢书英的投资理念是:以合理价格买入优质的公司、企业价值的创造是投资收益的主要来源。 作为一只混合型基金,本产品预期收益和预期风险高于债券型和货币市场基金,低于股票型基金,基金管理人对本产品的风险评级为R3。本基金自2022年8月22日起正式发行。 2. 为什么选择兴证全球基金的主动权益类基金? 兴证全球基金始终专注于打造行业领先的主动管理能力,中长期投资业绩出色。其中股票投资是兴证全球基金的传统优势项目。截至2022年二季度末,公司10年维度股票投资管理能力位居行业第1,收益率为401.80%(股票投资能力数据来源:银河数据广义指数法)。 公司成立19年来累计摘得60座基金业“奥斯卡”金牛奖,其中累计荣获11座金牛基金管理公司大奖。截至2022年6月30日,兴证全球基金旗下12只成立3年以上的主动权益基金成立以来平均年化回报为16.90%(历史业绩不代表未来表现,基金投资需谨慎)。

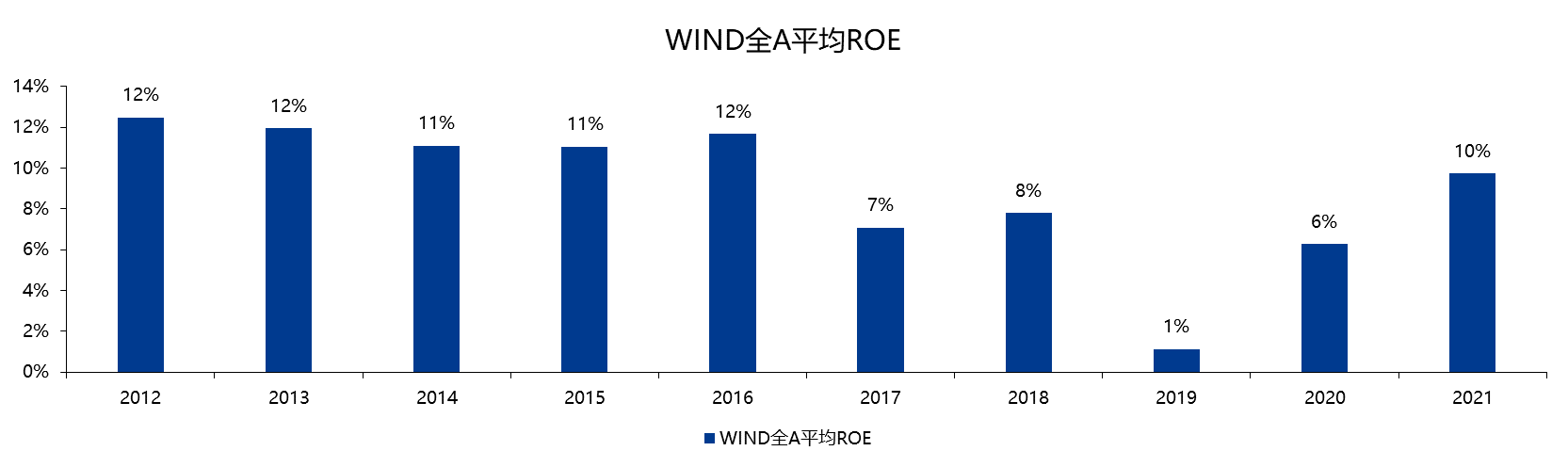

风险提示:产品历史业绩并不预示未来表现。基金投资需谨慎。主动权益型基金包括偏股混合型基金和股票基金。兴全合润基金成立日2010/4/22,成立以来净值增长575.28%,同期基准涨幅49.97%;兴全合润基金近5年完整业绩及比较基准: 2017(27.74%/16.73%),2018(-25.54%/-19.20%),2019(62.87%/29.44%),2020(75.16%/22.40%),2021(6.32%/0.38%)。本基金业绩比较基准为:沪深300指数*80%+中证国债指数*20%。历任基金经理变更情况:2010/04/22-2013/02/07,张惠萍;2010/05/25-2012/02/21,王海涛;2013/01/29至今,谢治宇。兴全合润混合型证券投资基金由兴全合润分级混合型证券投资基金终止分级运作转型而来,《兴全合润混合型证券投资基金基金合同》于 2021 年 1 月 1 日生效。兴全趋势投资基金成立日2005/11/3,成立以来净值增长2087.85%,同期基准涨幅248.49%;兴全趋势基金近5年完整业绩及比较基准:2017(25.29%/9.60%), 2018(-17.64%/-9.74%), 2019(42.69%/19.53%),2020(48.00%/14.92%),2021(3.74%/0.38%)。2005/11/03-2015/09/20,本基金业绩比较基准为:中标300指数*50%+中信国债指数*45%+同业存款利率*5%;2015/09/21至今,本基金业绩比较基准为:沪深300指数*50%+中证国债指数*45%+同业存款利率*5%。历任基金经理变更情况:2005/11/03-2013/10/28,王晓明;2008/01/31-2010/05/04,张惠萍;2010/05/05-2011/06/28,张光成;2011/12/28-2015/01/05,杨岳斌;2013/10/28-2021/10/20,董承非;2014/11/24-2015/12/28,侯梧;2015/12/31-2017/11/09,邹欣;2017/07/13-2020/07/06,乔迁;2020/07/02至今,童兰;2021/10/20至今,谢治宇;2021/10/20至今,董理。兴全全球视野基金成立日2006/9/20,成立以来净值增长978.11%,同期基准涨幅216.74%;兴全全球视野基金近5年完整业绩及比较基准: 2017(-0.74%/16.88%),2018(-22.77%/-19.51%),2019(55.32%/29.21%),2020(45.85%/22.26%),2021(13.70%/-3.07%)。2006/09/20-2015/09/20,本基金业绩比较基准为:中信标普300指数*80%+中信标普国债指数*15%+同业存款利率*5%;2015/09/21至今,本基金业绩比较基准为:沪深300指数*80%+中证国债指数*15%+同业存款利率*5%。历任基金经理变更情况: 2006/09/20-2008/01/03,王晓明;2007/02/06-2015/12/31,董承非;20120906-20141206,杨大力;20141124-20151231,季侃乐;20151231-20170207,申庆;20151231-20171109,吴圣涛;20170919至今,王品。兴全社会责任基金成立日2008/4/30,成立以来净值增长481.83%,同期基准涨幅40.46%;兴全社会责任基金近5年完整业绩及比较基准: 2017(41.26%/16.73%),2018(-32.49%/-19.20%),2019(44.33%/29.44%),2020 (61.16%/27.21%),2021(-3.59%/-2.80%)。2008/04/30-2015/09/20,本基金业绩比较基准为:中信标普指数*80%+中信标普国债指数*20%;2015/09/21至今,本基金业绩比较基准为:沪深300指数*80%+中证国债指数*20%。历任基金经理变更情况: 2008/04/30-2009/08/27,刘兆洋;2009/01/16-2018/03/21,傅鹏博;2017/12/25-2019/04/02,董理;2018/06/22-2019/06/27,董承非;2019/04/02至今,季文华。兴全有机增长基金成立日2009/3/25,成立以来净值增长459.98%,同期基准涨幅84.37%;兴全有机增长基金近5年完整业绩及比较基准: 2017(36.51%/9.60%),2018(-30.17%/-9.74%),2019(44.02%/19.53%),2020(53.92%/14.92%),2021(15.22%/0.38%)。2009/03/25-2015/09/20,本基金业绩比较基准为:中信标普300指数*50%+中信国债指数*45%+同业存款利率*5%;2015/09/21至今,本基金业绩比较基准为:沪深300指数*50%+中证国债指数*45%+同业存款利率*5%。历任基金经理变更情况:2009/03/25-2010/05/04,张光成;2009/03/25-2015/01/05,陈扬帆;2014/11/24-2015/12/31,李龙俊;2014/12/08-2015/12/31,吴圣涛;2015/12/31-2021/07/19,季侃乐;2018/05/03-2021/07/19,乔迁;2020/12/09至今,钱鑫。兴全绿色投资基金成立日2011/5/6,成立以来净值增长366.48%,同期基准涨幅47.95%;兴全绿色基金近5年完整业绩及比较基准: 2017(4.30%/16.73%),2018(-22.06%/-19.20%),2019(55.89%/29.44%),2020(55.76%/25.27%),2021(29.91%/-7.61%)。2011/05/06~2020/09/09,本基金业绩比较基准为:80%×沪深300指数+20%×中证国债指数;2020/09/10至今,本基金业绩比较基准为:中证兴业证券ESG盈利100指数收益率*80%+中证国债指数收益率*20%。历任基金经理变更情况:2011/05/06-2013/01/18,傅鹏博;2011/05/06-2015/02/03,陈锦泉;2014/12/08-2017/07/13,杨岳斌;2017/06/29至今,邹欣。兴全轻资产基金成立日2012/4/5,成立以来净值增长622.04%,同期基准涨幅83.15%;兴全轻资产基金近5年完整业绩及比较基准: 2017(27.48%/16.42%),2018(-15.30%/-19.20%),2019(41.46%/29.44%),2020(40.05%/22.40%),2021(18.67%/-2.80%)。本基金业绩比较基准为:沪深300指数*80%+中证国债指数*20%。历任基金经理变更情况:2012/04/05-2015/01/05陈扬帆;2014/12/08-2018/05/03,谢治宇;2017/11/23至今,董理。兴全商业模式基金成立日2012/12/18,成立以来净值增长479.48%,同期基准涨幅87.46%;兴全商业模式基金近5年完整业绩及比较基准: 2017(0.88%/16.73%),2018(-1.59%/-19.20%),2019(60.10%/29.44%),2020(72.10%/22.40%),2021(6.19%/-2.80%)。本基金业绩比较基准为:沪深300指数*80%+中证国债指数*20%。历任基金经理变更情况:2012/12/18-2013/12/23,董承非;2012/12/18-2018/07/10,吴圣涛;2018/07/10至今,乔迁。兴全新视野基金成立以来业绩及比较基准为79.95%/51.79%;兴全新视野基金近5年完整业绩及比较基准: 2017(20.77%/5.57%),2018(-18.60%/5.28%),2019(42.04%/5.01%),2020(33.84%/6.20%),2021(2.50%/6.18%)。本基金业绩比较基准为:年化收益率6%(非业绩承诺)。历任基金经理变更情况:2015/7/1-2021/10/20,董承非;2021/10/20至今,乔迁。兴全合宜A基金成立日2018/1/23,成立以来净值增长70.58%,同期基准涨幅-1.61%;成立以来完整业绩及比较基准:2018/1/23-2018/12/31(-16.76%/-21.86%),2019(36.88%/23.21%),2020(71.77%/15.43%),2021(2.50%/4.56%)。本基金业绩比较基准为:沪深300指数收益率*60%+恒生指数收益率*20%+中国债券总指数收益率*20%。历任基金经理变更情况:2018/01/23至今,谢治宇;2020/12/09至今,杨世进。本基金自2020.2.13设立C份额。兴全合宜C成立以来净值增长38.53%,同期基准涨幅3.80%;成立以来完整业绩及比较基准:2020/2/13-2020/12/31(60.38%/17.25%),2021(-0.64%/-5.21%)。本基金业绩比较基准为:沪深300指数收益率*60%+恒生指数收益率*20%+中国债券总指数收益率*20%。历任基金经理变更情况:2020/02/13至今,谢治宇;2020/12/09至今,杨世进。兴全精选基金转型日2017/9/6,转型以来净值增长151.04%,同期基准涨幅19.94%;转型以来完整业绩及比较基准:2017/9/6-2017/12/31(22.23%/3.63%),2018(-18.58%/-19.20%),2019(62.42%/29.44%),2020(68.78%/22.40%),2021(2.54%/-2.80%)。2017/09/06转型之后,本基金业绩比较基准为:沪深300指数收益率*80%+中证国债指数收益率*20%。历任基金经理变更情况:2017/09/06至今,陈宇。根据《兴全保本混合型证券投资基金基金合同》的约定,自 2017年 9 月 6 日起兴全保本转型为非保本的混合型基金,名称相应变更为兴全精选混合型证券投资基金,《兴全精选混合型证券投资基金基金合同》及《兴全精选混合型证券投资基金托管协议》自该日起生效。兴全多维价值基金成立日2019/06/12,成立以来净值增长89.33%,同期基准涨幅8.59%;成立以来完整业绩及比较基准:2019/06/12-2019/12/31(10.74%/7.11%),2020(44.60%/14.03%),2021(30.10%/-5.79%).本基金业绩比较基准为:沪深300指数收益率*60%+恒生指数收益率(使用估值汇率折算)*20%+中债综合(全价)指数收益率*20%。历任基金经理变更情况:2019/06/12-2021/07/16,董理;2021/07/16至今,杨世进。基金管理人对上述基金的风险评级为R3,上述基金非保本。历史业绩不代表未来表现,基金投资需谨慎。 3. 当前市场,权益资产值得投资吗? 今年以来,经过一段时间的风险释放,A股投资整体来到了相对可为的区间,但市场仍面临的复杂环境,使得很多投资者都在关心这样一个问题:当前的A股值得投资吗? (1)首先,面对短期波动,我们需要把握企业长期的价值锚。回看过去十年A股市场企业的平均ROE,如果我们伴随一家有着“平均表现”的企业一起成长10年,最后可能获得136.26%的资产收益率,对应年化回报8.98%。

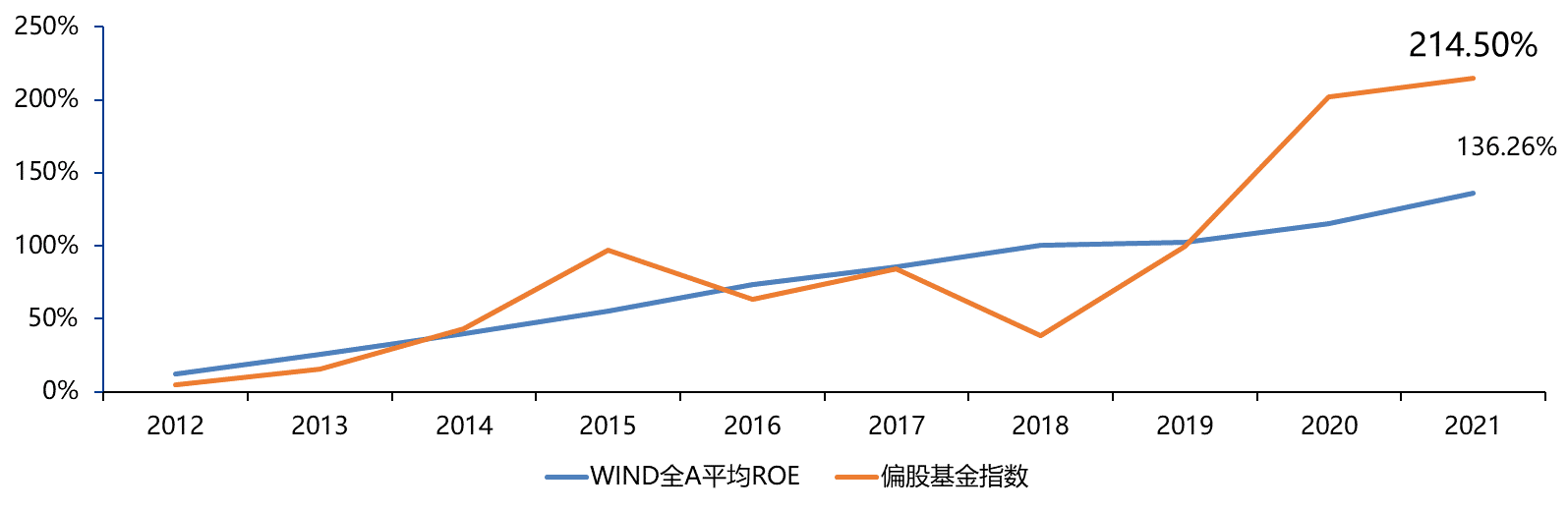

数据来源:wind,2012/1/1-2021/12/31,历史业绩不代表未来表现,投资需谨慎。蓝线代表“过去10年平均表现企业净资产收益率”,测算方式为取过去10年WIND全A中的上市企业每一年ROE的平均值,然后连乘后得到的收益率。不代表未来真实收益水平;为便于读者理解,对于未来的模拟测算为简单复利计算,仅供参考。 (2)其次,优秀的专业投资者能够创造超额收益。回溯过往十年,偏股基金指数增长214.50%。成功跑赢A股企业的平均资产回报率,为投资者创造出超额收益。

数据来源:wind,2012/1/1-2021/12/31,历史业绩不代表未来表现,投资需谨慎。红线为“过去10年WIND全A指数涨跌幅”;蓝线代表“过去10年平均表现企业净资产收益率”,测算方式为取过去10年WIND全A中的上市企业每一年ROE的平均值,然后连乘后得到的收益率。不代表未来真实收益水平;为便于读者理解,对于未来的模拟测算为简单复利计算,仅供参考。 (3)再次,当前已进入优质权益资产的布局“时间窗口”。与全球其他股市对比,目前A股、港股板块的估值较低,处在权益投资的可为区间。在这个时间点下,基金经理深耕基本面,适当在市场低位布局,或可把握市场反弹后带来的红利。

数据来源:Wind,2022/6/30 因此,对普通投资者,我们的建议是在当下时点,选择优秀的资产管理人,与好企业一同乘风破浪。 4. 拟任基金经理谢书英女士的投资管理业绩如何? 本基金拟任基金经理谢书英毕业于上海交通大学经济学专业,是一位科班出身的投资人,对财报和企业ROE研究的重视也因此深深烙印在她投资风格中,更有人评价她是纯粹的“基本面投资者”。 谢书英的投研能力圈非常广泛,覆盖行业包括银行、家电、大消费、传媒、新能源等,在传统行业与新兴行业均积累了丰厚经验。 自2014年4月19日起,基金经理谢书英累计管理7只基金,2只管理时间超过5年,4只管理时间超过3年。其中管理时间超过3年的基金,均大幅跑赢基准。 近8年投资中7只基金管理业绩

风险提示:基金A代指过往谢书英管理的鹏华价值基金,管理期间为2015/6/10-2021/12/11,期间期初单位累计净值为4.808、期末单位累计净值为5.942。基金B代指过往谢书英管理的鹏华增瑞混合(LOF)基金,管理期间为2016/9/20-2021/12/11,期间期初单位累计净值为0.9989、期末单位累计净值为2.249。基金C代指过往谢书英管理的鹏华精选成长混合基金,管理期间为2017/7/29-2021/12/11,期间期初单位累计净值为1.223、期末单位累计净值为3.174。基金D代指过往谢书英管理的鹏华文化传媒娱乐股票基金,管理期间为2016/1/27-2019/5/22,期间期初单位累计净值为1、期末单位累计净值为0.991。基金E代指过往谢书英管理的鹏华宏观混合基金,管理期间为2014/4/19-2017/3/18,期间期初单位累计净值为1.04、期末单位累计净值为1.413。基金F代指过往谢书英管理的鹏华核心优势混合基金,管理期间为2019/4/3-2021/12/18,期间期初单位累计净值为1、期末单位累计净值为2.3643。基金G代指过往谢书英管理的鹏华高质量增长混合A基金,管理期间为2020/11/18-2021/12/11,期间期初单位累计净值为0.9999、期末单位累计净值为0.9914。数据来源:鹏华基金官网、银河证券、wind,2014/4/19-2021/12/11。基金经理的管理业绩是基金经理与所在公司投研、风控团队共同努力的结果,过往业绩不代表未来表现。 代表产品基金A长期收益表现

风险提示:基金A代指过往谢书英管理时间最长的鹏华价值基金,管理期间为2015/6/10-2021/12/11,期间期初单位累计净值为4.808、期末单位累计净值为5.942。业绩来源:鹏华基金官网、定期报告、银河证券、 wind,基金经理谢书英管理区间为:2015/6/10-2021/12/11,业绩数据截至2021年12月31日,基金经理的管理业绩是基金经理与所在公司投研、风控团队共同努力的结果,过往业绩不代表未来表现。 5. 拟任基金经理谢书英的投资理念与策略如何? 谢书英认为投资是一份可以长期从事的事业和内外兼修的探索过程,对外需学习客观规律,发挥资本市场存在的价值——把资金分配到创造经济价值效率最高的地方。对内需修炼强大内心,直面压力、保持定力、不断进步。 谢书英过往的经历令其对企业价值的判断看重三个维度:公司的经营模式和竞争优势的可持续性、创造现金流的能力以及企业所处周期,谢书英认为,热爱财报分析、重视现金流有助于她对企业基本面形成穿透性认知。 如果观察谢书英过往的投资组合,会发现她是一位“行业分散、个股集中”的选股型投资人。在她的投资框架里,“核心指标是ROE”且“估值非常重要”,她关注ROE的可持续性、行业供需结构和竞争态势、企业的竞争优势是否能够持续甚至加强,她认为最佳的投资阶段是企业ROE提升阶段;而成长与估值相匹配才能分享企业的价值创造。她相信优秀的业绩来自不断提升的研究力、判断力,来自“非市场共识性的正确预测”。 6. 对于2022年市场,基金经理谢书英如何看? 拟任基金经理谢书英

近年以来,全球进入了相比以往更复杂的大环境,2008年之后全球再次陷入“逆全球化”、叠加疫情冲击、使得各国陷入经济下滑。尽管地缘政治冲突、全球通胀、美股加息压力较大,但中国经济仍具备强大的核心优势。 首先,中国是全球产业链最全的国家,我国工业拥有41个大类、207个中类、666个小类。根据联合国工业发展组织的分类标准,中国是唯一拥有全部大、中、小工业门类的国家,也是世界上工业体系最健全的国家,完善的产业链带来无法比拟的制造优势。 其次,中国高素质人口数量提升、有利于产业向高端转型,巨大的国内市场也给产业链中的企业提供了广阔的发展空间,随着创新和组织效率的提升,中国未来的全要素生产率会不断提升,长期潜力可期。 基于此,谢书英认为未来机会可能由优秀的制造业企业和庞大的消费市场共同创造,优秀的制造业企业将逐渐展现芯片、半导体等中高端产业的进口替代能力;新能源、医疗器械等产业的全球市场份额抢占能力和以光伏技术、智能驾驶为例的创新成长能力。而庞大的消费市场将带来持续消费升级的机会。 如果把A股本身当作一个财务公司,所有的收入、利润加起来,它的ROE是在往上走的,上市公司的经营能力在提升,企业ROE在改善,这是整个资本市场回报率提升的主要原因。 7. 本产品将采取什么样的股票投资策略? 1、股票投资策略 本基金将以自下而上为主,践行公司责任投资政策,寻找有质量增长的公司。在寻找过程中,既考虑这些公司的财务指标,也考虑通过实地调研对公司管理层作出的定性评价。通过长期持有获得相应业绩增长带来的投资回报。 风险收益比的衡量是本基金投资组合构建的重要出发点,因此本基金同样致力于抓取周期性公司中的确定性反转部分,获取价值股估值修复机会,以及风格投资中早期风险收益比比较高的部分。 2、港股投资策略 本基金将仅通过港股通投资于香港股票市场,不使用合格境内机构投资者(QDII)境外投资额度进行境外投资。本基金将重点关注具有持续领先优势或核心竞争力的合规企业。 8. 兴证全球合瑞的投资组合比例是什么? 作为一只权益基金产品,本基金的投资组合比例为:股票资产投资比例为基金资产的50%—95%(其中投资于港股通标的股票的比例占股票资产的 0-50%);每个交易日日终,在扣除股指期货和国债期货合约需缴纳的交易保证金后,本基金应当保持现金或者到期日在一年以内的政府债券投资比例合计不低于基金资产净值的5%,其中,现金不包括结算备付金、存出保证金、应收申购款等。 9. 兴证全球合瑞的投资目标和业绩基准是什么? 本基金的投资目标:在有效控制投资组合风险的前提下,通过深入的基本面研究挖掘具有较好盈利能力和市场竞争力的公司,力求实现资产净值的长期稳健增值。 本基金的业绩比较基准:沪深300指数收益率×60%+恒生指数收益率(使用估值汇率折算)×20%+中债综合(全价)指数收益率×20% 10. 兴证全球合瑞的A、C份额有什么区别? 本基金A类、C类基金份额分别设置代码(A类016464;C类016465)。由于基金费用的不同,本基金A类基金份额和C类基金份额将分别计算基金份额净值。计算公式为:计算日某类基金份额净值=计算日该类基金份额的基金资产净值/计算日该类基金份额总数。投资者在认购、申购基金份额时可自行选择基金份额类别,不同基金份额类别之间不得互相转换。 收费方面,A类份额收取认购、申购费,不计提销售服务费;C类份额不收取认购、申购费,但计提销售服务费。

风险提示:兴证全球基金承诺以诚实信用、勤勉尽责的原则管理和运用基金财产,但不保证基金一定盈利,也不保证最低收益,投资者投资于本公司基金时应认真阅读相关基金合同、招募说明书等文件并选择适合自身风险承受能力的投资品种进行投资。我国基金运作时间较短,不能反映股市发展的所有阶段。基金管理人管理的其他基金的业绩或基金经理曾管理的其他基金的业绩不构成基金业绩表现的保证。基金经理谢书英投研经历: 2008年5月-2009年3月,任职于高盛高华证券有限公司投资银行部。2009年4月-2022年1月就职于鹏华基金管理有限公司,历任研究部高级研究员、投资经理助理(2009年4月-2014年4月),基金经理、权益投资一部副总监(2014年4月-2021年12月)。2022年1月至今,就职于兴证全球基金管理有限公司。基金经理的管理业绩是基金经理与所在公司投研、风控团队共同努力的结果,过往业绩不代表未来表现。观点仅代表个人,不代表公司立场,仅供参考。基金过往业绩并不预示其未来表现。基金收益有波动风险。基金投资有风险,请审慎选择。本演讲稿属于兴证全球基金管理有限公司所有,未经同意请勿引用或转载。本会材料内容的知识产权归兴证全球基金管理有限公司所有,未经书面许可,任何机构和个人不得以任何形式、任何目的转发、翻版、复制、公开或引用会议全部或部分内容,不得歪曲内容,不得擅自录音、制作纪要,亦不得对外传播。 |

|||||||||||||||||||||||||

| [收藏本页] [关闭] | |||||||||||||||||||||||||

|